光伏龙头隆基股份(601012.SH)去年净利实现正增长,但四季度业绩遭遇大幅下滑。

4月27日晚,隆基股份披露,去年实现营收809.32亿元,同比增长48.27%;归属于上市公司股东的净利润90.86亿元,同比增长6.24%,创历史新高。

这一年度净利增幅较上年出现较大幅度收窄。其2020年净利同比增幅达61.99%。

去年四季度,该公司营收创年内最高,达247.3亿元,但净利仅为15.3亿元,环比下跌40.2%,同比下跌30.3%,为两年来最差单季盈利纪录。

隆基股份同日公布的一季报显示,今年一季度营收185.95亿元,同比增长17.29%;净利润26.64亿元,同比增长6.46%。去年一季度,其净利增幅为34.24%。

隆基股份称,其去年经营面临原材料短缺、物流不畅且价格暴涨、美国暂扣令(WRO)事件及海外疫情管控等多重挑战。由于主要原材料出现阶段性紧缺,再叠加铝、铜等大宗商品涨价,行业开工率有所下降,产业链利润向上游转移,原材料供给不足制约终端需求。

隆基股份主要从事单晶硅棒、硅片、电池和组件的研发、生产和销售,现为全球最大单晶硅片和组件制造企业。

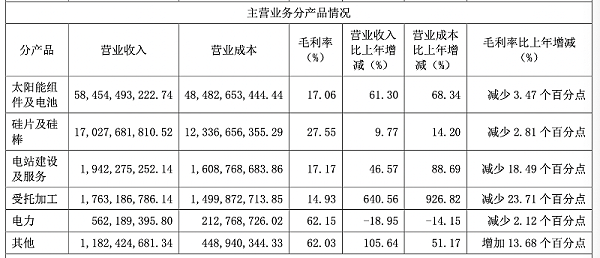

去年,隆基股份营业成本为645.9亿元,同比增长56.98%。

其中,组件和电池业务的成本达484.8亿元,占总成本的75%。这一板块去年营收为584.5亿元,约占营收比重的72%。

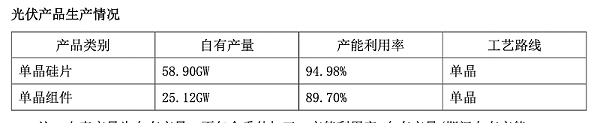

同期,隆基股份实现单晶组件生产量38.9 GW,同比增长46.38%;其中对外销售37.24 GW,同比增长55.45%,自用1.28GW。

硅片环节,隆基股份全年营收约170.3亿元,占比21%。实现单晶硅片生产量70 GW,同比增长18.77%,其中对外销售33.92 GW,增长6.56%,其余自用36.09 GW。

去年,隆基股份综合毛利率20.19%,主要产品毛利率全部下滑。

其中,电站建设及服务的毛利率大幅下滑18.49个百分点至17.17%;组件及电池毛利率减少3.47个百分点至17.06%。硅片毛利率较高,达到27.55%,也同比减少2.81个百分点。

去年,光伏行业产业链供需错配,上游硅料价格高企,造成中下游成本攀升,盈利水平下滑。尤其是四季度,产业终端的电站方对价格接受度有限,下游终端装机量有所减少。

国家能源局数据显示,去年中国光伏发电新增并网容量54.88 GW,同比上升13.9%。其中四季度新增并网27.82 GW,同比下降约5.7%。

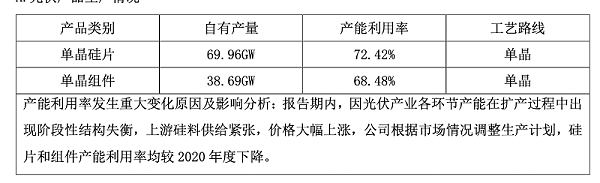

隆基股份主营的硅片和组件产能利用率均下滑超过20个百分点。硅片产能利用率降至72.42%,组件降至68.48%。

截至2021年底,隆基股份单晶硅片产能达到105 GW,单晶电池产能达到37 GW,单晶组件产能达到60 GW。

去年,隆基股份的销售、管理、研发、财务支出也均有不同程度的上升。

其中,财务费用上涨140%,达9.06亿元,主要因汇率变动导致汇兑损失增加;因研发员工人数增长导致薪酬增加,研发费用上涨七成;销售费用上涨66.8%。

目前,隆基股份资产负债率为 51.31%,较2020年末下降8.07个百分点。

2022年,隆基股份计划单晶硅片年产能达到150 GW, 出货量目标90-100 GW;单晶电池年产能达到60 GW,单晶组件产能达到85 GW,组件出货量目标50-60 GW。

隆基股份计划,2022年实现营收超过1000亿元。

同日,隆基股份公布2021年度利润分配预案,拟向全体股东每10股派发现金红利2.6元,拟向全体股东每10股以资本公积金转增4股。

此外,隆基股份的证券简称,将变更为“隆基绿能”,证券代码“601012”保持不变。

截至4月27日收盘,隆基股份上涨7.22%,报收61.3元/股,总市值3318亿元。